Аналітики Galaxy Digital оцінили можливі притоки в спотовий біткоїн-ETF – ForkLog UA

У перший рік після запуску приплив до спотового біткоїн-ETF становитиме $14 млрд, у другий – $27 млрд, у третій – $39 млрд. Такі оцінки отримали аналітики Galaxy Digital.

За їхніми розрахунками, станом на 30 вересня в біткоїн-продуктах знаходилось 841 637 BTC (~$21,69 млрд).

Дані: Galaxy Digital.

Експерти пояснили, що спотовий біржовий фонд на базі цифрового золота має наступні переваги порівняно з поточними альтернативами:

- підвищена ефективність завдяки комісійним зборам, ліквідності та відстеженню цін;

- зручність – доступ через більший спектр каналів і платформ;

- відповідність нормативним вимогам, що може призвести до зниження волатильності.

Згідно з висновками фахівців, спотовий біткоїн-ETF здатний прискорити популяризацію активу завдяки:

- розширеній доступності для осіб, представлених у всіх категоріях добробуту;

- офіційному визнанню регуляторами та ключовими гравцями у фінансовій галузі.

Оцінка обсягів ринку

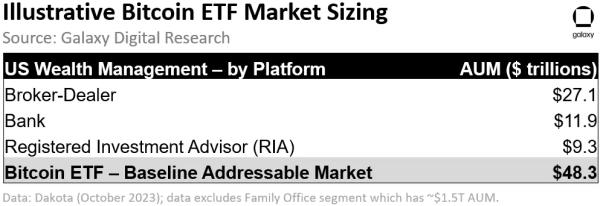

Станом на жовтень 2023 року активи в розпорядженні брокерів-дилерів становили $27,1 трлн, банків – $11,0 трлн і RIA – $9,3 трлн. Всього – $48,3 трлн.

Аналітики пояснили, що не включили до показника TAM (Total Addressable Market – потенційний об’єм ринку) галузь сімейних офісів ($2 трлн), а також показники закордонних фірм.

Дані: Galaxy Digital.

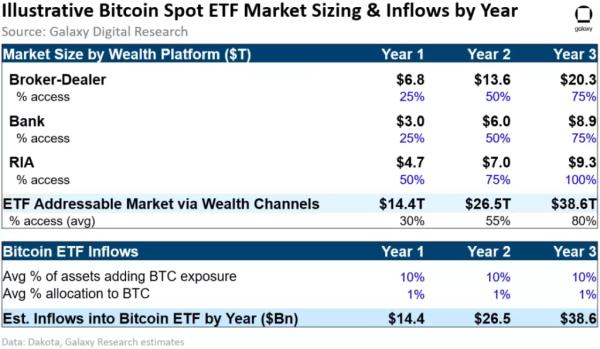

Фахівці визнали, що цикл розширення доступу до інструменту розтягнеться на кілька років по мірі його додавання до продуктової лінійки.

Потенційно першими в цьому відношенні стануть RIA (регульовані інвестиційні консультанти). Іншим категоріям, ймовірно, знадобиться дотримання деяких критеріїв, подібних до наявності як мінімум одного року ринкової історії та перевищення AUM (обсяг активів під управлінням) $1 млрд.

Аналітики спрогнозували, що канал RIA досягне обсягу в 50% після першого року з моменту запуску і зросте до 100% до третього року. Для брокерів-дилерів та банків вони допустили більш повільний зріст зі значеннями у 25% і 75% відповідно.

На основі цих розрахунків вони оцінили TAM біткоїн-ETF в США у розмірі ~$14 трлн за підсумками першого року, ~$26 трлн – за підсумками другого і ~$39 трлн – за підсумками третього.

Дані: Galaxy Digital.

Виходячи з припущення, що до продукту вкладуть 10% від загального обсягу доступних активів в кожному каналі добробуту за середнім розподілом 1%, фахівці отримали приплив коштів до біткоїн-ETF у розмірі $14 млрд, $27 млрд і $39 млрд за перший, другий і третій рік після реєстрації.

Вони назвали ці оцінки консервативними, хоча визнали, що негативна кон’юнктура на ринку криптовалют може призвести до більш низьких реальних значень.

Порівняння з золотом

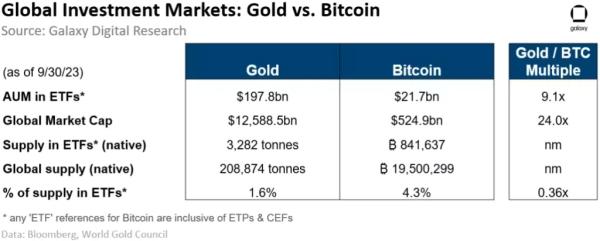

За даними WGC, станом на 30 вересня AUM “золотих” ETF становив ~3282 тонни (~$197,8 млрд) або ~1,7% від загальної пропозиції золота. На аналогічну дату в біткоїн-продуктах знаходилося 841 637 BTC (~$21,7 млрд) або 4,3% від загального обсягу випущених монет.

Дані: Galaxy Digital.

Беручи до уваги, що капіталізація золота в ~24 рази вища, а пропозиція в інвестиційних інструментах на 36% менше, ніж у біткоїна, аналітики допустили, що приплив коштів в доларовому еквіваленті вплине в 8,8 раза більше на ринок цифрового золота порівняно з ринком дорогоцінних металів.

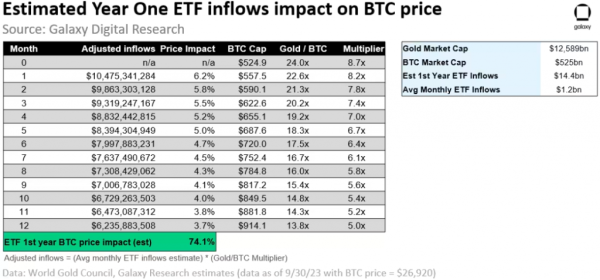

Фахівці застосували отриману раніше оцінку припливу коштів за перший рік в розмірі $14,4 млрд (~$1,2 млрд на місяць або ~$10,5 млрд на скоригованій основі з використанням отриманого множника (8,8x)) до історичної взаємодії між потоками коштів в “золотих” ETF і зміною ціни активів. В результаті фахівці оцінили вплив на біткоїн в +6,2% в перший місяць.

Зберігаючи приплив постійним, але щомісячно коригуючи множник в бік зменшення з урахуванням поправки на зріст ціни першої криптовалюти, аналітики побудували поступове зменшення щомісячного доходу цифрового золота від +6,2% в перший місяць до +3,7% в останній місяць першого року.

За рік приплив може скласти 74% (з урахуванням ціни в $26 920 на 30 вересня як вихідної точки).

Дані: Galaxy Digital.

Довгострокові перспективи

Аналітики підкреслили, що більший вплив на попит на біткоїн матимуть ефекти другого порядку від затвердження продукту. Зокрема, можна очікувати реєстрацію аналогічних ETF в інших юрисдикціях і додавання цифрового золота в різні стратегії управління активами.

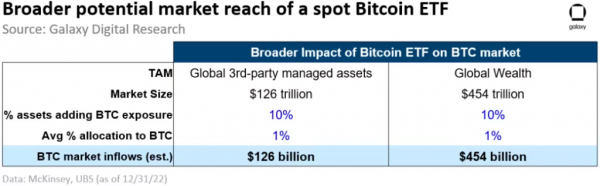

В довгостроковій перспективі ТАМ може поширитися на всі активи, що керуються третіми сторонами (~$126 трлн, за даними McKinsey), і ще ширше – на глобальне багатство ($454 трлн, за оцінками UBS).

Експерти відзначили існуюче уявлення, що з монетизацією біткоїн він почне систематично зменшувати грошову премію, застосовувану до інших активів, таких як нерухомість або дорогоцінні метали, що значно розширить його можливості.

Виходячи з цих припущень, в Galaxy Digital оцінили додатковий приплив у інвестиційні продукти на базі біткоїн в діапазоні від ~$126 млрд до ~$454 млрд в довгостроковій перспективі.

Дані: Galaxy Digital.

Нагадаємо, 16 жовтня криптомедіа Cointelegraph опублікувало пост в X про затвердження спотового біткоїн-ETF від BlackRock. На фоні новин курс першої криптовалюти швидко підскочив до $30 000, проте так само швидко впав після того, як цю інформацію спростувала компанія.

24 жовтня біткоїн перевищив рівень у $35,000 на тлі зростання впевненості в близькій реєстрації продукту.

Раніше аналітики з Matrixport передбачили зростання цифрового золота внаслідок схвалення інструмента до $42,000-56,000. У CryptoQuant були отримані значення від $50,000 до $73,000.