Експерти відзначили зростання централізації в DeFi-секторі – ForkLog UA

У більшості напрямків DeFi основний капітал сконцентрований у кількох великих проєктів. Про це йдеться у звіті Gauntlet, повідомляє Bloomberg.

Загалом аналітики виділили 12 секторів:

- децентралізовані біржі (DEX);

- лендингові протоколи;

- ферми прибутковості;

- агрегатори прибутковості;

- деривативи;

- кросчейн;

- мости;

- алгоритмічні стейблкоїни;

- сервіси забезпечення;

- ліквідний стейкінг;

- синтетичні активи;

- інші сервіси.

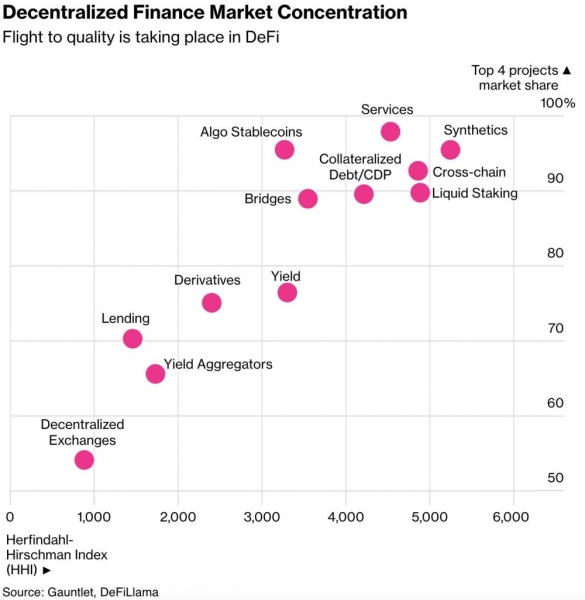

У розрахунках фірма використовувала дані агрегатора DeFi Llama і метрику ринкової концентрації та конкуренції — індекс Херфіндаля-Хіршмана (високий показник вказує на менш децентралізований ринок).

Індекс конкуренції в DeFi-напрямку. Джерело: Bloomberg.

Найбільша конкуренція спостерігається у DEX: чотири найбільші платформи контролюють лише 54% ринку.

Інші напрямки демонструють меншу децентралізацію. Так, обсяг коштів у чотирьох проєктах ліквідного стейкінгу становить близько 90% активів у всій категорії.

«Здебільшого це сталося через збої в безпеці та ризики в деяких нових протоколів, що призвело до „втечі до якості“», — зазначив генеральний директор Gauntlet Тарун Чітра.

Експерт додав, що інвестори злякалися хакерів і численних крахів проєктів, включно з колапсом FTX. Наразі загальна вартість цифрових активів, заблокованих у DeFi, становить $46 млрд проти $179 млрд двома роками раніше.

Підвищення ставок Федеральною резервною системою США також призвело до зростання прибутковості на традиційних ринках, що дало змогу інвесторам отримувати вищий дохід, не занурюючись у ризиковані напрямки, додав аналітик.

Цей період сильно відрізнявся від бичачого ринку 2021 року, коли швидке зростання DeFi збіглося з періодом «наднизьких відсоткових ставок і більш високого апетиту до ризику».

На піку зростання з’явилося безліч криптопроєктів, до того ж ранні гравці на кшталт MakerDAO і Compound продемонстрували потенціал сектору для розширення на традиційні ринки, зазначив Чітра.

За його словами, наразі проєкти з надійними протоколами управління ризиками та чистою репутацією завойовують дедалі більшу частку ринку.

Згідно з даними Messari, попри позитивний рух ринку, за останні 80 днів тільки 30 проєктів отримали дохід вище $1 млн.

Динаміка показників DeFi-протоколів. Джерело: Messari.

«Висока концентрація ринку ускладнює вихід нових гравців на арену DeFi, особливо після того, як венчурне фінансування крипторинку цього року скоротилося», — ідеться у звіті.

Однак деяким новим гравцям вдалося вирватися в лідери. Згідно з даними трекера Token Terminal, сумарний обсяг торгів на запущеній на початку року DEX Vertex Protocol досяг $69,5 млрд.

Засновник одного з найстаріших і найприбутковіших DeFi-проєктів — MakerDAO — Руне Крістенсен висловив занепокоєння з приводу потенційного побічного ефекту від зростання ринку:

«Якщо ведмежий ринок дійсно закінчився і відбудеться величезний підйом, я думаю, це буде трохи проблематично для галузі. Залишилося багато підприємств, які можна було б знищити, і це дійсно здоровий процес. Така реальність стартапів. Більшість із них зазнають невдачі».

Раніше глава Chainlink Сергій Назаров занепокоївся поточною ситуацією в галузі управління протоколами. На його думку, існує тільки три «значно» децентралізованих блокчейни — біткоїн, Ethereum і сам Chainlink.