Шумиха вокруг ICO: почему растут инвестиции в блокчейн-индустрию

Спору нет, первоначальные предложения токенов становятся предпочтительным механизмом сбора средств, привлекая все больше внимания со стороны корпоративных и венчурных инвесторов. Но есть и обратная сторона медали: внезапный приток крупных сумм в стартапы повышает спектр экономического пузыря и возможность неправильного управления.

Именно об этом шлось в новом докладе, выпущенном CB Insights. Эта фирма занимается рыночной аналитикой, не забывая и о рынке блокчейн-технологии.

Блокчейн-доклад от CB Insights

CBI объяснила основной принцип внедрения механизмов финансирования стартапов, которым занимались блокчейн-компании. Принцип получил название: «первоначальное предложение токенов» или «ICO» (англ. Initial Coin Offering). Концепция довольно быстро распространилась в сфере начального финансирования с помощью венчурных инвестиций.

СB Insights

Помимо прочего, в CBI попытались разобраться в быстро растущей индустрии, разделив её на несколько пунктов. Последние призваны помочь понять то, каким образом стартапы и капиталовложения взаимодействуют с использованием блокчейна в целях создания платформ для логистики, пищевой безопасности и финансовых услуг.

Рождение и невероятный рост блокчейн-индустрии

Рынок блокчейн-технологии находится на стадии развития. Корни индустрии ведут к появлению Биткоин-сети в 2009 году, разработанной человеком под псевдонимом Сатоши Накамото. Первоначальная цель биткоин-блокчейна состояла в создании фундамента для подобия электронных денег. Однако позже способность блокчейнов создавать токены, с помощью которых можно безопасно торговать и наделять их ценностью, привела к появлению целой индустрии.

Согласно оценкам CBI, рыночная капитализация блокчейн-валют в данный момент составляет около $150 миллиардов, не в последнюю очередь благодаря стоимости Биткоина ― около $5700 за штуку.

ICO представляют собой попытку краудфандинга с использованием внутренних токенов или валюты для финансирования разработки или запуска платформы стартапа. Такая модель сбора средств стала крайне популярной в 2017 году ― ожидается, что к концу декабря капитализация уже превысит $2 миллиарда.

Правовые проблемы и небывалая популярность ICO

В докладе указывается, что ICO существуют в какой-то «юридической неопределенности», поскольку они создают торгуемые «токены», которые можно обменивать на другие токены на криптовалютных рынках, равно как и оценивать их подобно ценной бумаге. А это уже входит в сферу полномочий органов-регуляторов по вопросам ценных бумаг.

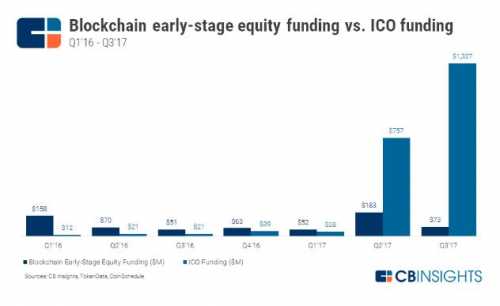

«С января 2016 года состоялось более чем 250 ICO, причем общие показатели сделок и финансирования ICO растут быстрее, чем в случае традиционных акций и долларов», говорится в сообщении. Фактически, может показаться, что ICO и впредь останутся предпочтительным методом финансирования стартапов. Во втором квартале показатели ICO впервые в истории превысили показатель общих средств, вырученных с помощью традиционного финансирования за счет акций.

Среди примеров этого года можно выделить $35 миллионов, собранных Brave. Этот стартап был создан бывшим генеральным директором Mozilla Foundation Бренданом Айхом; суть состояла в создании интернет-браузера. Не помешает упомянуть и $5,2 миллиона, вырученные Humaniq, блокчейн-компанией по финансовым услугам, и рекордные $230 миллионов, которые достались блокчейн-стартапу Tezos в июле.

Но несмотря на безумную популярность, ICO все еще остаются в чем-то вроде правовой «тени», что успело вызвать разногласия на международном уровне. Это коснулось и США: Комиссия по ценным бумагам и биржам высказала предостережение по поводу того, что ICO могут подпадать под регламент для ценных бумаг. В Китае и Южной Корее правительства вообще решили запретить ICO.

Если это и вызывало определенную тревогу среди руководителей стартапов относительно использования ICO в качестве метода сбора средств, то в последние месяцы, похоже, даже тревожные мысли не слишком-то затормозили эту модель финансирования. Впрочем, если верить Grant Fondo, партнера юридической компании Goodwin LLP, необходимо проявлять осторожность, чтобы избежать проблем с органами-регуляторами.

Появление «альянса токенов»

Подводные камни ICO и повышенный интерес со стороны финансовых надсмотрщиков привел к созданию Token Alliance. Chamber of Digital Commerce возглавила эту индустриальную инициативу для того, чтобы помочь ответственно продвигать рост продаж токенов и цифровых активов в связи с излишним вниманием регуляторов. Среди перечисленных в докладе проблем называлось то, что «многие из этих компаний рискуют не справиться с управлением после того, как получат насколько крупные суммы денег за такой короткий временной промежуток».

Учащение финансирования стартапов с помощью ICO не остановило традиционных венчурных инвесторов вроде Андреессена Хоровица, Sequoia Capital и Union Square Ventures (хотя немного затормозило, если верить CBI). «С учетом нынешних финансовых показателей, за 2017 год состоялось 188 сделок по акционерному капиталу, общей стоимостью в $830 миллионов; это превышает соответствующие цифры 2016 года (138 и $545 миллионов соответственно)», говорится в докладе. «Мега-сделки существенно увеличили цифры в текущем году ― особо отметились $107 миллионов в серии A от R3CEV LLC и $100 миллионов в серии D от Coinbase Inc.»

Однако с ростом популярности и использования ICO для финансирования стартапов наблюдается явление, когда, похоже, все больше инвестиций идут в криптовалютные хеджевые фонды и токены, созданные самими ICO.

Блокчейн-стартапы с венчурным финансированием предоставляют финансовые сервисы и блокчейн-платформы. Биржи, провайдеры криптовалютных кошельков и платформы для мобильных платежей занимают верхние позиции; за Coinbase Inc. с $217 миллионами традиционного финансирования идет Circle Internet Financial Ltd. С $136 миллионами, а также Blockchain Luxembourg SA с $71 миллионами. Если говорить про индустрию услуг блокчейн-платформ, Bitfury Group сумела выручить $90 миллионов, Blockstream Inc. ― $76 миллионов, а производитель аппаратного обеспечения Bitmain Technologies ― $50 миллионов.

Доклад CBI показал, что в блокчейн-экосистеме корпоративного инвестирования с 2012 года было зафиксировано более чем 140 акционерных инвестиций, что в различных группах составило около $1,2 миллиарда. Сюда вошли Coinbase и Circle, а также 21 Inc., компания, которая работает в сфере «интернета вещей». Последняя однажды собиралась установить «тостер для майнинга биткоинов» на каждую кухню.

Корпорации объединяются в работе над блокчейн-проектами

Корпорации преимущественно сосредоточились на производстве частных блокчейнов, также известных как разрешенных блокчейнов, созданных для специализированного использования. Например, IBM Corp. воспользовалась проектом Hyperledger от Linux Foundation, и это привело к расширению в сферу пищевой безопасности совместно с Walmart, Unilever, Nestlé, Dole и другими. Помимо того, IBM и JP Morgan Chase & Co. выделили венчурный капитал для Digital Asset Holdings LLC в целях разработки блокчейна для финансовых услуг ― одного из множества других, появляющихся на рынке.

Сотрудничество между корпорациями также привело к появлению того, что в документе назвали «консорциумом». Доклад определил четыре основных консорциума, существующих в данный момент:

- Hyperledger

- Enterprise Ethereum Alliance (EEA)

- Ripple

- R3

Под этими консорциумами CBI подразумевает объединение усилий конкурирующих компаний в работе над блокчейн-платформой, выполняющей какую-то задачу, полезную для всех участников.

Что ждет блокчейн-технологию?

Касаясь темы будущего блокчейна, CBI заявила, что как технология, так и сама индустрия все еще находятся на начальных этапах.

Одна из проблем отчетливо проявилась с ростом финансирования ICO: стартапы, использующие подобную модель сбора средств, должны научиться сотрудничать с органами-регуляторами. Несмотря на юридические фирмы, финансовые сервисы и недавно созданный Token Alliance, суть и структура будущего правового поля для ICO все еще далеки от ясности.

«Впрочем, данные в этом докладе предвещают яркое будущее, поскольку инвестиции в блокчейн технологию развиваются, благодаря чему появляются новые и новаторские способы выручки капитала», говорится в докладе CBI. «По мере того, как меняется общий пейзаж, в будущем инвестирование в этой сфере, вероятно, приобретет невиданные доселе формы.»

В заключение было сказано, что, невзирая на некоторые проблемы с регламентом для ICO, венчурные инвесторы и корпорации продолжат финансировать стартапы и тестировать блокчейн технологию в поисках практических применений.

Информация взята с сайта SiliconAngle.com