Модель S2F для Биткоина. Что ждет BTC и стоит ли ей доверять?

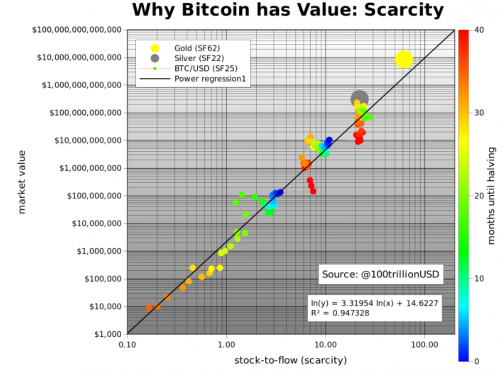

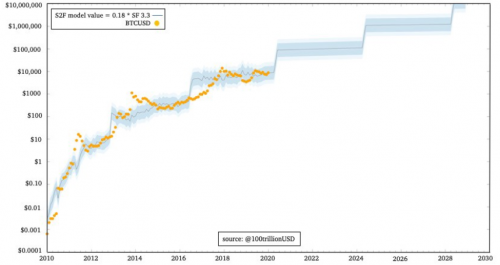

Модель Bitcoin Stock-to-Flow (S2F) опубликована в марте 2019 года. Модель была одобрена криптосообществом, а многие аналитики подтвердили совместимость с моделью S2F и подтвердили прогнозы цен на BTC.

Однако без критики дело не обошлось. На противовес этой модели выступила гипотеза эффективного рынка (EMH). В статье под названием “Efficient Market Hypothesis and Bitcoin Stock-to-Flow Model” аналитик PlanB поделился личной точкой зрения на модель S2F и EMH, проанализировав арбитражные возможности, модель риска и доходности, а также рынки деривативов.

Модель Stock-to-Flow

PlanB создал модель S2F для Bitcoin. На этот шаг он был вдохновлен концепцией Ника Сабо о неосторожном дефиците, и анализом S2F, проведенным Сайфедом Аммоусом.

Ник Праудста был первым, кто проверил (а точнее одобрил) модель S2F, добавив анализ коинтеграции, тем самым подтвердив подлинность корреляции. В свою очередь, Марсель Бургер проверил как модель S2F, так и коинтеграцию несколькими статистическими тестами.

Гипотеза эффективного рынка

Гипотеза эффективного рынка (EMH) является хорошо известной теорией в финансовой экономике. EMH основана на идеях Фридриха Хайека и других специалистов. По его словам, рынки представляют собой системы обработки информации, обеспечивающие наилучшее раскрытие цен.

EMH формально описана Юджином Фамой (Нобелевская премия 2013 года) и имеет три формы:

- слабая форма эффективности: исторические ценовые данные уже включены в цену и не могут быть использованы для получения прибыли;

- средняя форма эффективности: публичные новости от таких СМИ, как MSNBC, Bloomberg, WSJ и исследовательских компаний, уже оценены и не могут быть использованы для получения прибыли;

- сильная форма эффективности: даже внутренняя информация не может быть использована для получения прибыли, потому что вся информация уже оценена.

Большинство инвесторов и экономистов согласны с тем, что современные финансовые рынки достаточно эффективны (то есть принимают слабую и среднюю форму EMH), однако они отвергают сильную EMH.

Таким образом, модель S2F может более интересна, потому что основана на общедоступных данных (S2F).

Риск и возврат

На практике можно предположить, что EMH использует модель риска и доходности.

Некоторые утверждают, что рынки Bitcoin не эффективны, однако это не так. В старые времена вы могли купить Bitcoin на одной бирже в долларах США и вскоре после этого продать ее на другой бирже в евро или иенах и конвертировать ее обратно в доллары США с прибылью, то есть провести арбитраж. Эти дни прошли, и теперь на рынке Bitcoin нет простых возможностей для арбитража. Таким образом, можно с уверенностью предположить, что рынок BTC стоимостью $170 миллиардов с ежедневным объемом транзакций в $10 миллиардов достаточно эффективен.

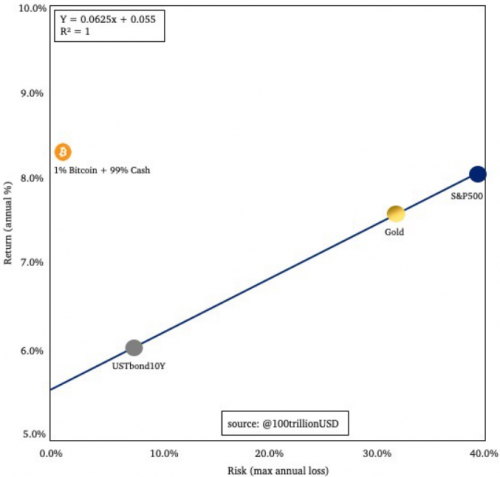

Модель риска и доходности

В свою очередь, EMH и отсутствие арбитража ведут нас к модели риска и доходности. Гарри Марковиц представил модель раннего риска и доходности в своей знаменитой теории портфеля. По его мнению, любые доходы зависят от рисков.

Ниже представлена упрощенная модель риска и доходности:

Ось X этой диаграммы – риск (максимальный годовой убыток), а ось Y – доход (среднегодовой доход).

На графике показаны три классических актива: облигации, золото и акции. Облигации имеют самый низкий риск 8% и самый низкий доход 6%. Золото имеет более высокий риск 33% и выше доходность 7,5%. Акции имеют самый высокий риск 40% с доходом в 8%.

Доход можно объяснить только риском, в соответствии с EMH. Поэтому, если актив расположен выше линии, то он представляет отличную инвестиционную возможность. Если инвестор рассчитывает, что риски ниже рыночных цен, и он точно знает, почему актив находится выше линии, тогда и только тогда он должен принять решение об инвестировании.

Bitcoin буквально находится «вне графика»: доходность 200%, риск 80%. Поскольку актив нельзя отобразить на графике, его размер был изменен до 1% BTC плюс 99% денежных вложений. Эти вложения в BTC намного выше линии: доходность 8%, риск 1% (обратите внимание, что вы не можете потерять более 1%, даже если BTC упадет на 99%, потому что инвестиции составляют только 1%). Однако рынок видит определенные риски. Вот список некоторых из них:

- Риск смерти Bitcoin;

- Риск правительства сделать Bitcoin незаконным и преследовать разработчиков;

- Риск фатальных программных ошибок;

- Риск обмена взломами;

- Риск 51% атак со стороны централизованных майнеров;

- Риск смертельной спирали шахтера после деления пополам;

- Риск реализации хардфорков.

Но, кажется, что эти риски были переоценены рынком, и BTC действительно предоставляет отличные инвестиционные возможности, в соответствии с моделью S2F.

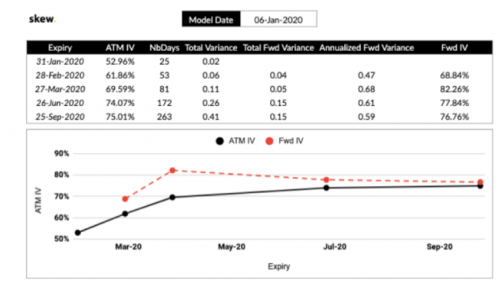

Деривативы

Давайте посмотрим, что рынки деривативов говорят нам о будущем. Рынки опционов не показывают скачка на или после следующего сокращения:

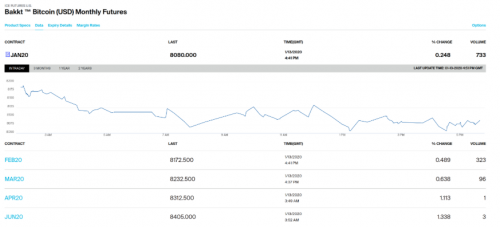

Та же самая история для фьючерсного рынка: немного более высокие цены в будущем, но без скачка в или после сокращения в два раза, что указывает на то, что ничего особенного не произойдет при уменьшении в два раза:

Это интересно, потому что модель S2F прогнозирует гораздо более высокие цены после снижения.

Поэтому, вероятнее всего, рынок в настоящее время переоценивает будущие риски. Эффективный рынок BTC не только не учитывает фундаментальную стоимость дефицита (модель S2F), но и все эти риски:

- инвесторы видят в торговле фьючерсами на BTC большие риски (киты и правительства манипулируют ценой BTC);

- инвесторы боятся капитуляции майнеров после халвинга 2020;

- инвесторы остерегаются мошенников.

В свою очередь, большинство институционалов боятся, что правительство делает Bitcoin незаконным. Другой риск, часто упоминаемый институциональными инвесторами, – это новая монета (поддерживаемая правительством / центральным банком), которая заменит Bitcoin.

Обратите внимание, что без всех этих рисков стоимость BTC была бы намного выше.

Со временем некоторые из этих рисков не будут реализованы и исчезнут из списка. Взять, к примеру, капитуляцию майнеров. В случае если хешрейт не уменьшится по факту наступления грядущего халвинга, риск капитуляции майнеров исчезнет, и цена BTC повысится, потому что риск исчез.

К тому же, есть вероятность, что Bitcoin в течение ближайших нескольких месяцев пересечется с линией S2F традиционных активов, таких как золото, платинум и другие.

https://twitter.com/100trillionUSD/status/1223578808160280576?s=20

Поэтому, рынки BTC действительно достаточно эффективны, а инвесторы на данном этапе просто переоценивают риски, которые сопровождают дальнейшее развитие актива.